Для тех ИП, кто был на ЕНВД до 1 января, одним из вариантов для продолжения деятельности стала упрощенная система налогообложения (УСН).

Даже если за вас все считает программа, посмотрите пример расчета налогов ИП на УСН. Это поможет вести бизнес более эффективно

Содержание статьи:

2 типа УСН в зависимости от объекта налогообложения:

- УСН «Доходы» — ставка налога 6%

- УСН «Доходы минус расходы» — ставка налога 15%

По решению региональных властей ставки налога могут быть понижены.

Пример расчета налогов ИП на УСН «Доходы»

Полученные предпринимателем доходы (выручка) и уплаченные страховые взносы вносятся в «Книгу доходов и расходов» (далее — Книга).

Для налоговой учет расходов вести не нужно.

После окончания 1-го квартала:

► Берем сумму доходов из Книги

► Находим 6% от этой суммы

► Вычитаем уплаченные в этом квартале страховые взносы ИП «за себя» (ОПС и ОМС) и страховые взносы за работников (ОПС, ОМС и ФСС, оплаченные за счет ИП)

► Получаем сумму авансового платежа по налогу УСН за 1 квартал

ВАЖНО:

ИП без работников могут уменьшить сумму налога УСН на страховые взносы полностью, ИП с работниками — только на 50%.

После окончания 2-го квартала:

► Берем общую сумму дохода за два квартала.

► Находим 6% от этой суммы.

► Вычитаем сумму страховых взносов, уплаченных за 2 квартала

(ИП с работниками не забывает, что может уменьшить налог УСН не больше, чем на 50%)

►Вычитаем сумму авансового платежа за 1 квартал

► Получаем сумму авансового платежа по налогу УСН за 2 квартал.

Аналогично считаем авансовый платеж за 3 квартал и сумму налога, которую нужно доплатить по итогам года.

Пример расчета.

ИП на УСН «Доходы» , без сотрудников получил выручку:

1 кв. — 260 т.р.

2 кв. — 280 т.р.

3 кв. — 250 т.р.

4 кв. — 310 т.р.

Страховые взносы уплачивались ежеквартально, равными частями: на ОПС — 8 112 р., на ОМС — 2 106,5 р., всего — 10 218, 5 р. Дополнительные страховые взносы в размере 1% с дохода свыше 300 000 рублей будут уплаены в слдеующем году, поэтому при расчете налога не учитывались.

Авансовый платеж за 1 квартал:

260 000*0,06 — 10 218,5 = 5 381,5 р.

Авансовый платеж за 2 квартал:

(260 000 + 280 000)*0,06 — 10 218,5*2 — 5 381,5 — = 6 581,5 р.

Авансовый платеж за 3 квартал:

(260 000 + 280 000 + 250 000)*0,06 — 10 218,5*3 — 5 381,5 — 6 581,5 = 4 781,5 р.

Доплата налога УСН по итогам года:

(260 000 + 280 000 + 250 000 + 310 000)*0,06 — 10 218,5*4 — 5 381,5 — 6 581,5 — 4 781,5 = 8 381,5 р.

Итого налоговая нагрузка:

Страх.взносы: 40 874 р.

Налог УСН: 25 126 р.

Всего налогов и страховых взносов: 66 000 р.

Пример расчета налогов ИП на УСН «Доходы минус расходы»

Доходы (выручка) и расходы (которые подходят под ст. ) заносятся в «Книгу доходов и расходов» (далее — Книга).

Расходы на УСН — это не все затраты предпринимателя, а только те, которые можно подогнать под ст. 346.16 НК РФ.

После окончания 1 квартала:

Рассчитываем авансовый платеж: разница между доходами и расходами из Книги, умноженная на 15%.

ВАЖНО:

Страховые взносы не уменьшают налог. Они прибавляются к сумме других расходов.

После окочания второго квартала:

Рассчитываем авансовый платеж: разница между доходами и расходами за два квартала, умноженная на 15%.

Из полученой суммы вычитаем суммы авансового платежа за 1 квартал.

Аналогично считаем авансовый платеж за 3 квартал и сумму налога, которую нужно доплатить по итогам года.

ВАЖНО:

Если по итогам года расчитанный налог меньше 1% от выручки, то уплатить надо 1% от выручки. Это называется минимальный налог.

Пример расчета:

Доходы и расходы ИП без работников составили:

1 кв. — выручка — 260 т.р., расходы — 195 т.р. (в том числе страховые взносы 10 218,5 р.)

2 кв. — выручка — 280 т.р., расходы — 210 т.р. (в том числе страховые взносы 10 218,5 р.)

3 кв. — выручка — 250 т.р., расходы — 190 т.р. (в том числе страховые взносы 10 218,5 р.)

4 кв. — выручка — 310 т.р., расходы — 235 т.р. (в том числе страховые взносы 10 218,5 р.)

Дополнительные страховые взносы в размере 1% с дохода свыше 300 000 рублей будут уплачены в следующем году, поэтому при расчете налога не учитывались.

Авансовый платеж за 1 квартал:

(260 000 — 195 000)*0,15 = 9 750 р.

Авансовый платеж за 2 квартал:

((260 000 — 195 000) + (280 000 — 210 000))*0,15 — 9 750 = 10 500 р.

Авансовый платеж за 3 квартал:

((260 000 — 195 000) + (280 000 — 210 000) + (250 000 — 190 000))*0,15 — 9 750 — 10 500 = 9 000 р.

Доплата налога УСН по итогам года:

((260 000 — 195 000) + (280 000 — 210 000) + (250 000 — 190 000) + (310 000 — 235 000))*0,15 — 9 750 — 10 500 — 9 000 = 11 250 р.

Итого налоговая нагрузка:

Налог УСН: 40 500 р.

(Проверяем 1% от доходов 1 100 000*0,01 = 11 000 р., значит платим 40 500 р.)

Страховые взносы: 40 874 р.

Всего налогов и страховых взносов: 81 374 р.

Читайте также:

Подписывайтесь на наши социальные сети:

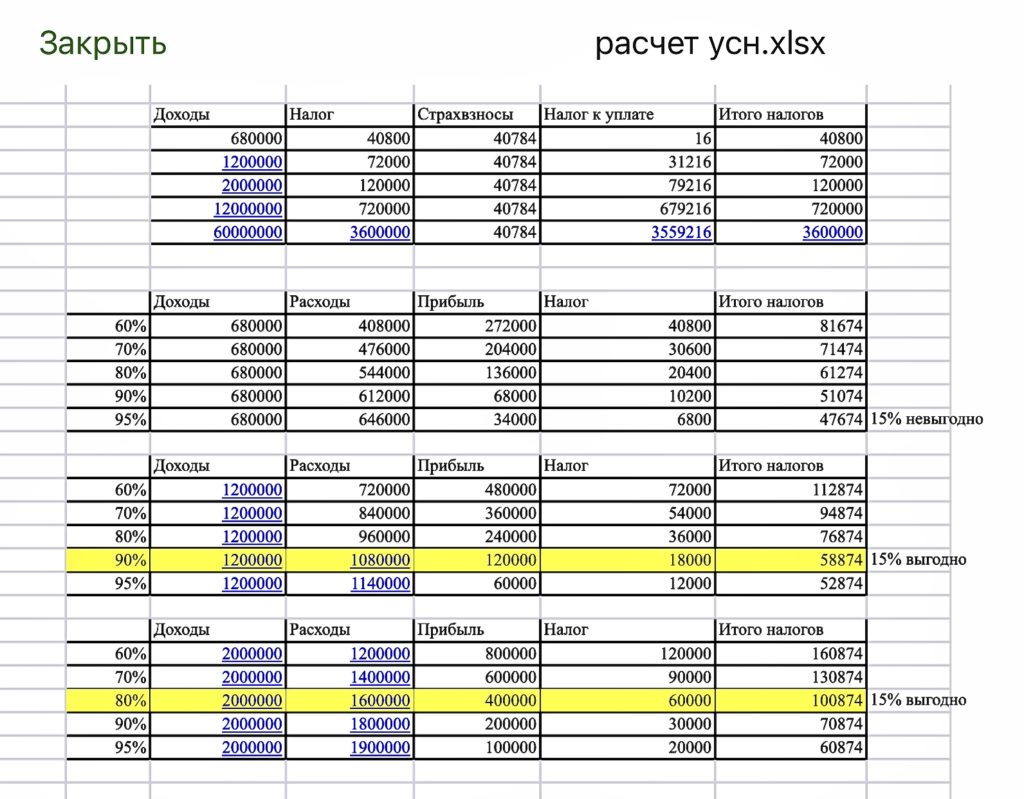

И что выгоднее в итоге?

Все индивидуально. Зависит от суммы доходов, суммы расходов, какую часть расходов можно учесть при УСН, есть ли сотрудники.

На этот вопрос можно ответить, произведя расчеты, в рамках личной консультации

А чтобы налоговая не доставала, может быть всегда выгоднее 6%? А то замучишься расходы подтверждать! А 6% заплатил и спи спокойно. Никто не проверяет ведь?

Хотя 1% в 6 раз лучше, чем 6%)))))

Да)

Хотя при небольших доходах у ИП «доходы минус расходы» может быть невыгодна в принципе